Sản phẩm

Vay tiền mặt

Thẻ tín dụng

Tài khoản trả sau

Vay trả góp điện máy

Điện thoại

Điện máy

Laptop

Tablet

Phụ kiện

Vay trả góp xe máy

HONDA

YAMAHA

SUZUKI

SYM

YADEA

VINFAST

PIAGGIO

Trả góp dịch vụ/sản phẩm khác

Thẩm mỹ

Thể dục thể thao

Giáo dục

Nội thất

Nha khoa

Xây dựng

Bảo hiểm

BH Rơi vỡ Màn hình

Gói An tâm Tài chính

BH BV Xe máy Toàn diện

BH BV Toàn diện Thiết bị di động

BH Trang thiết bị Nội thất

BH Tai nạn Cá nhân

BH Sức khỏe Nội trú

BH Sức khỏe Toàn diện

BH Bệnh hiểm nghèo

Tin tức

Ưu đãi hè HẾT CỠ

Tin tức

Khuyến mãi

Tài chính số toàn diện

Hỗ trợ

Khoản vay của tôi

Câu hỏi thường gặp

Tra cứu khoản thanh toán dư

Hướng dẫn thanh toán khoản vay

Giải quyết khiếu nại

Về chúng tôi

Home Credit Việt Nam

Tập đoàn Home Credit

Phát triển bền vững

Liên hệ

Đối tác

Cơ hội việc làm

Freelancer có cần đóng TNCN? Cách đóng và lưu ý mới nhất 2025

Ngày đăng 11/11/2024

2356 lượt xem

Thuế thu nhập cá nhân (TNCN) là một khoản thuế bắt buộc mà mọi công dân có thu nhập đều phải nộp. Đối với những người làm việc tự do (freelancer), việc hiểu rõ và thực hiện đúng nghĩa vụ thuế là vô cùng quan trọng.

Trong bài viết này, Home Credit sẽ cung cấp cho bạn thông tin chi tiết về quy định thuế TNCN áp dụng cho freelancer và hướng dẫn cách đóng thuế đơn giản, nhanh chóng. Tìm hiểu ngay!

Bài viết liên quan

- 23 cách kiếm tiền online tại nhà đơn giản cần vốn ít

- 15 web kiếm tiền online không cần vốn dành cho người Việt

- 17 hình thức MMO không cần vốn uy tín, dễ làm nhất 2025

Đóng thuế TNCN là nghĩa vụ của mỗi người dân lao động, kể cả người làm việc tự do

1. Freelancer có cần đóng thuế thu nhập cá nhân không?

Nếu so với môi trường làm việc của nhân viên công ty, nghề freelancer như một làn gió mới, mang đến sự tự do, linh hoạt và tự chủ cao. Với mô hình làm việc độc lập, freelancer sẽ không bị gò bó bởi các ràng buộc của bất kỳ hợp đồng lao động nào.

Freelancer, dù làm việc tự do, vẫn có nghĩa vụ đóng thuế thu nhập cá nhân (TNCN) như mọi công dân có thu nhập tại Việt Nam. Tuy nhiên, không phải mọi trường hợp freelancer đều phải đóng thuế.

Nhà nước đã quy định rõ ràng những trường hợp miễn hoặc giảm thuế để hỗ trợ những cá nhân có thu nhập thấp hoặc hoàn cảnh khó khăn. Những người có tổng thu nhập dưới mức quy định sẽ được hưởng các chính sách ưu đãi về thuế.

Cụ thể, theo Thông tư 111/2013/TT-BTC, cá nhân không có người phụ thuộc, sau khi đã trừ đi các khoản khấu trừ, nếu thu nhập hàng tháng không vượt quá 11.000.000 VND, sẽ không phải nộp thuế.

Tuy không cần phải ký hợp đồng lao động, freelancer vẫn phải đóng thuế TNCN theo đúng quy định pháp luật

Các khoản khấu trừ hợp lệ bao gồm:

- Đóng bảo hiểm bắt buộc (xã hội, y tế, thất nghiệp), quỹ hưu trí tự nguyện.

- Đóng góp cho các hoạt động từ thiện, nhân đạo, khuyến học.

- Các khoản thu nhập được miễn thuế TNCN (ví dụ: một số khoản trợ cấp).

- Các khoản không tính vào thu nhập chịu thuế.

Tất cả các khoản thu nhập mà freelancer nhận được từ hoạt động nghề nghiệp, bao gồm thù lao, tiền bản quyền, hoa hồng, đều thuộc đối tượng chịu thuế thu nhập cá nhân.

2. Khi nào freelancer cần đóng thuế thu nhập cá nhân?

2.1. Ngưỡng thu nhập chịu thuế

Ngưỡng thu nhập chịu thuế là mức thu nhập tối thiểu mà cá nhân phải nộp thuế TNCN. Tại Việt Nam, ngưỡng thu nhập chịu thuế được quy định rõ ràng trong Luật Thuế Thu nhập Cá nhân.

Để xác định xem mình có vượt quá ngưỡng thu nhập chịu thuế hay không, bạn cần tổng hợp tất cả các khoản thu nhập từ hoạt động kinh doanh, dịch vụ trong một năm. Sau đó, trừ đi các khoản chi phí được phép khấu trừ theo quy định của pháp luật. Nếu số thu nhập còn lại vượt quá ngưỡng quy định thì bạn phải nộp thuế.

Có một điều mà bạn cần lưu ý là ngưỡng thu nhập chịu thuế có thể thay đổi theo từng năm và tùy thuộc vào các chính sách thuế mới nhất. Vì vậy dân freelancer nên thường xuyên cập nhật thông tin từ cơ quan thuế để đảm bảo tính chính xác.

Mỗi công dân đều được khuyến khích cập nhật thông tin thường xuyên về các quy định thuế TNCN @Thư viện pháp luật

2.2. Thời gian nộp thuế

Thời hạn nộp hồ sơ khai thuế TNCN cho freelancer phụ thuộc vào hình thức quyết toán. Nếu freelancer tự mình quyết toán thuế, thời hạn cuối cùng là 30/04 sau 1 năm tính thuế. Tuy nhiên, nếu tổ chức hoặc cá nhân chi trả thu nhập cho freelancer thực hiện quyết toán thay, thời hạn sẽ sớm hơn một tháng, tức là ngày 31/03 sau 1 năm tính thuế.

Quy trình nộp thuế của freelancer bao gồm 3 bước chính:

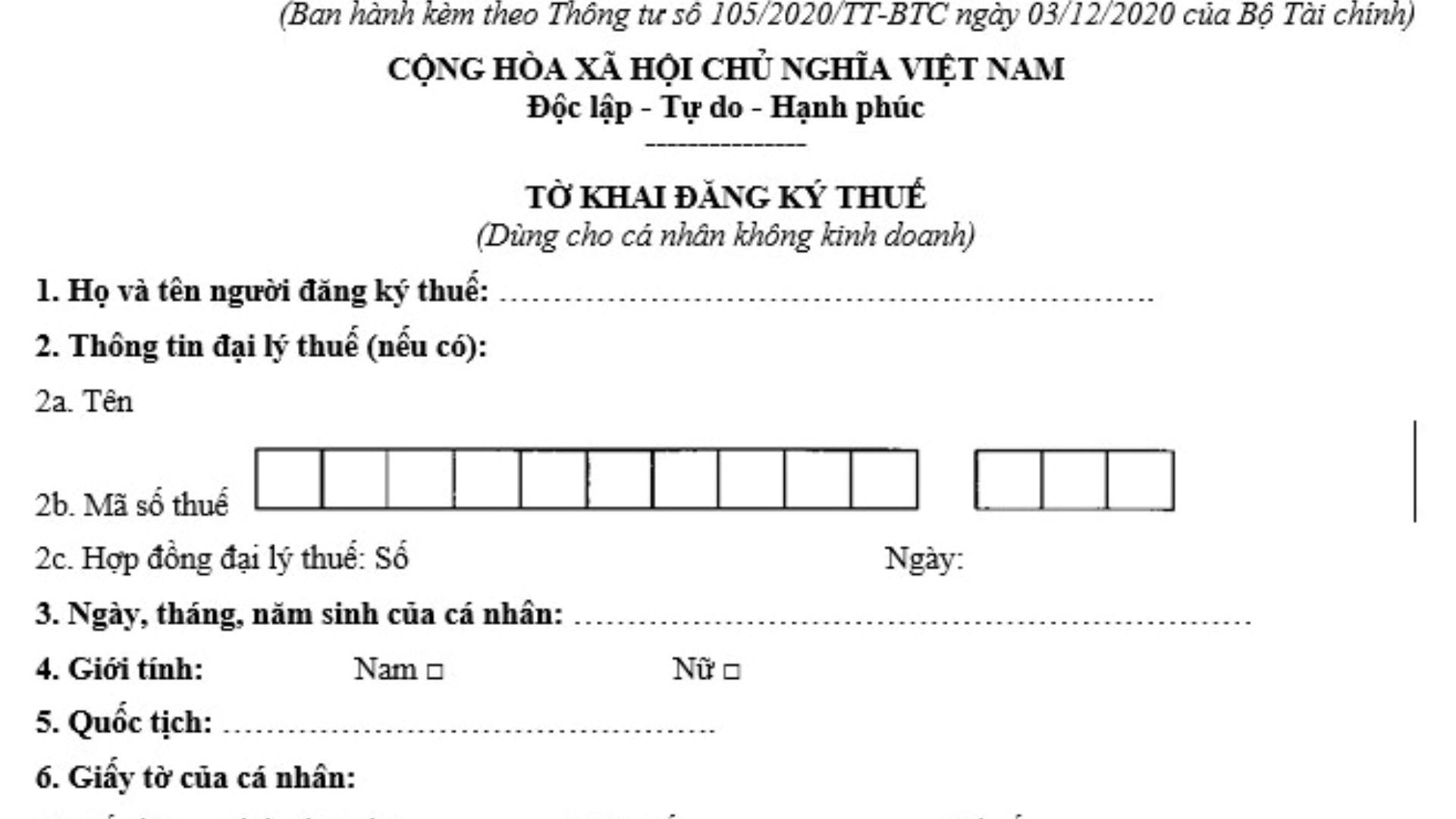

Bước 1: Việc có mã số thuế cá nhân là bước đầu tiên và không thể thiếu.

Bạn có thể dùng tờ khai đăng ký thuế để đăng ký mã số thuế cá nhân @Thư viện pháp luật

Bước 2: Bạn có thể lựa chọn một trong hai hình thức khai báo: trực tiếp tại cơ quan thuế hoặc trực tuyến.

Với hình thức khai báo trực tuyến, bạn sẽ thực hiện theo các bước hướng dẫn cụ thể như sau:

- Truy cập cổng thông tin: Truy cập vào https://canhan.gdt.gov.vn/ và đăng nhập tài khoản.

- Chọn mục kê khai: Chọn mục "quyết toán thuế" và bắt đầu kê khai.

- Điền thông tin cá nhân: Hệ thống sẽ tự động điền một phần thông tin, bạn chỉ cần bổ sung các thông tin còn thiếu.

- Chọn loại tờ khai: Lựa chọn loại tờ khai phù hợp với hình thức thu nhập của mình.

- Điền thông tin thu nhập: Điền đầy đủ thông tin về các khoản thu nhập và chi phí được phép khấu trừ.

- Hoàn thành kê khai: Kiểm tra lại thông tin và gửi tờ khai.

- In và lưu trữ: In bản kê khai đã nộp để lưu trữ.

Bước 3: Freelancer sẽ nộp thuế trực tiếp tại cơ quan thuế hoặc qua tài khoản ngân hàng.

Dân freelancer có thể tùy chọn cách nộp thuế thuận tiện nhất với mình @Thuenhanuoc.vn

3. Các loại hình thuế TNCN

Thu nhập của freelancer thuộc nhóm thu nhập từ kinh doanh và được tính thuế theo biểu thuế lũy tiến từng phần. Theo đó, thu nhập càng cao, mức thuế suất áp dụng sẽ càng lớn. Cụ thể, thuế thu nhập cá nhân (TNCN) cho freelancer tại Việt Nam hiện nay được tính theo các bậc thuế sau:

Bậc thuế | Phần thu nhập tính thuế/năm (triệu VND) | Phần thu nhập tính thuế/tháng (triệu VND) | Thuế suất (%) |

1 | Đến 60 | Đến 5 | 5 |

2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

7 | Trên 960 | Trên 80 | 35 |

Cách tính thuế thu nhập cá nhân (TNCN) cho freelancer gồm các bước:

- Xác định tổng thu nhập: Tính tổng thu nhập từ các công việc.

- Khấu trừ các khoản: Giảm trừ mức gia cảnh (11.000.000 VND/tháng cho bản thân, 4.400.000 VND/người phụ thuộc) và các khoản bảo hiểm, từ thiện.

- Tính thu nhập chịu thuế: Thu nhập sau khi đã trừ các khoản khấu trừ.

- Áp dụng thuế suất lũy tiến: Thuế suất từ 5% - 35% theo biểu thuế lũy tiến từng phần.

Ví dụ, anh A hiện đang làm việc tại một công ty ở Hà Nội và nhận mức lương net là 20.000.000 VND mỗi tháng theo hợp đồng lao động. Công ty đã hỗ trợ anh A bằng cách chi trả toàn bộ phí bảo hiểm y tế và tạo điều kiện cho anh được hưởng đầy đủ các chính sách giảm trừ gia cảnh khi tính thuế:

- Giảm trừ gia cảnh: Theo quy định, anh A được giảm trừ gia cảnh 11.000.000 VND/tháng.

- Giảm trừ người phụ thuộc: Anh A sẽ được giảm trừ thêm 2 x 4.400.000 VND = 8.800.000 VND do có 2 người phụ thuộc.

- Thu nhập chịu thuế = Thu nhập sau khấu trừ (20.000.000 VND) - Giảm trừ gia cảnh (11.000.000 VND) - Giảm trừ người phụ thuộc (8.800.000 VND) = 200.000 VND.

Tiếp theo, anh A sẽ áp dụng thuế suất cho mức thu nhập 200.000 VND là 5%. Khi đó, số thuế phải nộp của anh A sẽ là: 200.000 VND x 5% = 10.000 VND.

Freelancer có thể làm một cam kết để hoãn việc khấu trừ thuế trên tổng số tiền thanh toán của mình

3. Lưu ý chung khi nộp thuế thu nhập cá nhân

3.1. Ghi chép và lưu giữ hóa đơn

Việc ghi chép và lưu giữ hóa đơn, chứng từ là một trong những yếu tố quan trọng nhất khi nộp thuế TNCN. Những tài liệu này không chỉ giúp bạn xác định chính xác các khoản thu nhập và chi phí mà còn là bằng chứng để chứng minh tính hợp pháp của các giao dịch khi cần thiết.

Nếu cơ quan thuế yêu cầu kiểm tra, hóa đơn sẽ là bằng chứng xác thực cho các thông tin bạn đã kê khai

3.2. Sử dụng phần mềm quản lý tài chính

Thay vì phải ghi chép thủ công vào sổ, bạn có thể sử dụng các phần mềm như Google Sheets, Quickbooks hay Microsoft Excel để quản lý thu chi một cách chuyên nghiệp. Các phần mềm này sẽ giúp bạn tạo ra các bảng tính chi tiết, các biểu đồ trực quan, giúp bạn dễ dàng theo dõi các khoản thu, chi và phân tích xu hướng chi tiêu của mình.

>>> Xem thêm: Top công cụ quản lý tài chính cá nhân hiệu quả nhất 2025

3.3. Tham khảo ý kiến chuyên gia

Hiện nay, tuy đã có nhiều phần mềm hỗ trợ, nhưng quy trình tính toán và kê khai thuế vẫn còn nhiều phức tạp mà bạn khó có thể tự giải quyết. Vì vậy, việc nhờ đến sự hỗ trợ của kế toán viên hoặc chuyên gia thuế là một quyết định sáng suốt, giúp bạn đảm bảo tính chính xác trong việc tính toán thuế và tuân thủ nghiêm túc các quy định pháp luật.

Blog Tài chính số toàn diện của Home Credit luôn cập nhật những thông tin hữu ích giúp bạn xây dựng tài chính vững chắc

Là freelancer, bạn có thể tự do làm việc nhưng vẫn cần tuân thủ các quy định của pháp luật, đặc biệt là về thuế TNCN. Hy vọng bài viết trên giúp bạn hiểu rõ và thực hiện đúng các nghĩa vụ thuế mà không ảnh hưởng đến tài chính tương lai. Tìm hiểu ngay những thông tin hữu ích và công cụ hỗ trợ quản lý thuế hiệu quả trên blog Tài chính số toàn diện của Home Credit nhé!

-------

Home Credit - Tài chính số toàn diện

Home Credit, tập đoàn toàn chính tiêu dùng toàn cầu, tiên phong gia nhập thị trường Việt Nam năm 2008 và hiện là một trong những công ty tài chính số hàng đầu, với khoảng 6000 nhân viên đã và đang phục vụ 16 triệu khách hàng trên cả nước.

Tìm hiểu thêm các sản phẩm nhà Home Credit:

- Vay tiền mặt

- Thẻ tín dụng

- Vay trả góp xe máy

- Vay trả góp điện tử, điện máy

- Mua trước trả sau - Home PayLater

- Sản phẩm bảo hiểm

Hoặc liên hệ với chúng tôi qua:

- Fanpage: https://www.facebook.com/homecreditvn

- Trung tâm Dịch vụ Khách hàng: Tầng G, Tòa nhà Phụ Nữ, số 20 Nguyễn Đăng Giai, Phường Thảo Điền, Thành phố Thủ Đức, Tp. Hồ Chí Minh

Hotline tư vấn:

- Sản phẩm Vay tiền mặt: 1800 6860

- Sản phẩm thẻ và Home PayLater: 1900 633 999

- Sản phẩm khác: 1900 633 633

CÔNG TY TÀI CHÍNH TNHH MTV HOME CREDIT VIỆT NAM

Tầng G, 8 & 10, Tòa nhà Phụ Nữ, 20 Nguyễn Đăng Giai, P.Thảo Điền, TP.Thủ Đức, TP.HCM

© 2023 Bản quyền thuộc về Công ty Tài chính TNHH MTV Home Credit Việt Nam. Bằng việc truy cập vào website này, tôi đồng ý với các Chính sách của Home Credit liên quan đến việc xử lý dữ liệu cá nhân của tôi.