Sản phẩm

Vay tiền mặt

Thẻ tín dụng

Tài khoản trả sau

Vay trả góp điện máy

Điện thoại

Điện máy

Laptop

Tablet

Phụ kiện

Vay trả góp xe máy

HONDA

YAMAHA

SUZUKI

SYM

YADEA

VINFAST

PIAGGIO

Trả góp dịch vụ/sản phẩm khác

Thẩm mỹ

Thể dục thể thao

Giáo dục

Nội thất

Nha khoa

Xây dựng

Bảo hiểm

BH Rơi vỡ Màn hình

Gói An tâm Tài chính

BH BV Xe máy Toàn diện

BH BV Toàn diện Thiết bị di động

BH Trang thiết bị Nội thất

BH Tai nạn Cá nhân

BH Sức khỏe Nội trú

BH Sức khỏe Toàn diện

BH Bệnh hiểm nghèo

Tin tức

Ưu đãi hè HẾT CỠ

Tin tức

Khuyến mãi

Tài chính số toàn diện

Hỗ trợ

Khoản vay của tôi

Câu hỏi thường gặp

Tra cứu khoản thanh toán dư

Hướng dẫn thanh toán khoản vay

Giải quyết khiếu nại

Về chúng tôi

Home Credit Việt Nam

Tập đoàn Home Credit

Phát triển bền vững

Liên hệ

Đối tác

Cơ hội việc làm

Chia sẻ mẫu bảng quản lý tài chính cá nhân hiệu quả nhất

Ngày đăng 22/03/2024

3078 lượt xem

Lập bảng quản lý chi tiêu một cách khoa học, logic là thói quen tốt đưa bạn nhanh chóng tiến tới tự do tài chính. Đây là phương pháp tối ưu và hiệu quả mà nhiều người đang sử dụng để quản lý tiền của họ, từ đó xây dựng một tương lai ổn định với nguồn tiền “đong đầy”. Vậy lập bảng quản lý chi tiêu như thế nào? Cần những tiêu chí nào để lập bảng quản lý? Cùng Home Credit tìm hiểu qua bài viết dưới đây nhé!

Bài viết liên quan:

- 12 cuốn sách về tài chính cá nhân nên đọc trước tuổi 30

- Top 5 khóa học quản lý tài chính cá nhân bạn nên tham khảo

- Nên tiết kiệm bao nhiêu tiền lương? Cách lập mục tiêu cho gen Z

1. Hiểu về quản lý tài chính cá nhân

1.1 Quản lý tài chính cá nhân là gì?

Hiểu đơn giản, quản lý tài chính cá nhân là khả năng sử dụng tiền một cách thông minh, khoa học, hợp lý để đảm bảo các khoản thu nhập - chi tiêu của một cá nhân. Theo đó, bạn sẽ áp dụng một số nguyên tắc tài chính để đặt mục tiêu, theo dõi và kiểm từng khoản chi tiêu, giúp bạn sử dụng nguồn tiền hiệu quả hơn.

>>> Xem thêm: 7 cách quản lý chi tiêu cá nhân đơn giản, hiệu quả 2025

Quản lý tài chính cá nhân là một thói quen chi tiêu tốt giúp bạn sử dụng tiền một cách thông minh, hiệu quả

1.2 Các thói quen giúp quản lý tài chính cá nhân tốt hơn?

Theo dõi chi tiêu

Bạn nên có thói quen ghi lại những chi tiêu trong ngày, trong tuần hoặc trong tháng để dễ dàng theo dõi chi tiêu của mình. Việc luôn ghi chép vào bảng quản lý chi tiêu sẽ giúp bạn có một cái nhìn rõ ràng hơn về tình trạng tài chính của bản thân: chi tiêu phù hợp hay đang chi tiêu quá nhiều. Từ đó điều chỉnh lại các khoản chi tiêu của mình cho phù hợp.

Đặt mục tiêu tài chính cá nhân và thực hành tiết kiệm

Đặt mục tiêu tài chính cá nhân là phương thức quản lý tài chính hiệu quả. Bằng cách này, bạn có thể nắm được tình hình tài chính hiện tại, từ đó xây dựng kế hoạch cụ thể và nhanh chóng đạt được mục tiêu trong tương lai. Ví dụ, hiện tại bạn 20 tuổi và đặt mục tiêu: năm 25 tuổi, tôi sẽ có hơn 100 triệu trong tài khoản của mình hoặc có thể hơn.

>>> Xem thêm: 5 mục tiêu tài chính cá nhân cho tuổi 20 để trở nên giàu có

Vay tiền trong khả năng thanh toán của mình

Nếu bạn có ý định vay tiền để chi trả cho những khoản đầu tư như giáo dục, đầu tư về thiết bị điện tử, công nghệ,... thì phải tính toán được khả năng thanh toán nợ sau khi vay của bản thân. Điều này giúp bạn tránh tình trạng lạm dụng tín dụng, vay quá nhiều dẫn đến vượt ngoài khả năng chi trả dẫn đến nợ xấu, gây ảnh hưởng tiêu cực tới lịch sử tín dụng.

Nên vay tiền ở hạn mức vừa phải, phù hợp với khả năng thanh toán sau nợ

Tiết kiệm trước, chi tiêu sau

Để đảm bảo không bị thâm hụt trong tài chính, bạn nên áp dụng phương thức tiết kiệm trước, chi tiêu sau. Theo đó, sau khi nhận tiền lương hay có một khoản thu nhập mới, bạn nên trích một khoản để tiết kiệm trước. Hãy đảm bảo rằng bạn sẽ không dùng tới số tiền đó mà chỉ chi tiêu bằng khoản còn lại. Điều này sẽ giúp bạn thắt chặt chi tiêu hơn, không dễ dàng “vung tiền qua cửa sổ” nữa.

>>> Xem thêm: 10 cách tiết kiệm tiền thông minh, hiệu quả với mức lương 5 triệu

Nhận thức rõ ràng về chi tiêu

Đối với việc chi tiêu, bạn nên có một nhận thức đúng đắn. Thời đại ngày nay người ta thường hay chạy theo xu hướng “sống cho hiện tại” và mặc kệ tương lai thế nào. Điều này không xấu, tuy nhiên việc chuẩn bị kỹ càng cho tương lai là phương án thông minh để đảm bảo bản thân không bị bế tắc trước những rủi ro bất ngờ.

Vậy nên, chi tiêu cẩn trọng, quản lý tài chính một cách thông minh để đảm bảo rằng cuộc sống trong những năm tháng tiếp theo của bạn không phải là chuỗi ngày đầy áp lực vì tài chính.

Lập bảng quản lý chi tiêu cá nhân

Một thói quen tốt cần rèn luyện đó là lên cho mình một bảng quản lý chi tiêu cá nhân chuyên nghiệp. Bằng cách này, bạn có thể dễ dàng theo dõi, kiểm soát, từ đó cẩn trọng hơn đối với các khoản chi tiêu.

2. Vì sao cần lập bảng quản lý chi tiêu?

Lập bảng quản lý chi tiêu rất quan trọng vì nó có thể hỗ trợ ta rất nhiều trong việc theo dõi, kiểm soát các dòng ra vào tiền. Một công cụ quản lý hiệu quả như bảng quản lý chi tiêu sẽ giúp bạn tiếp cận tài chính hiệu quả, biết rõ mục đích cho mỗi lần dùng tiền, thậm chí lên được một kế hoạch đầu tư sinh lời bài bản.

Lập bảng quản lý chi tiêu hỗ trợ theo dõi dòng tiền ra vào một cách chính xác @internet

Dưới đây là một số lý do bạn nên lập một bảng quản lý chi tiêu:

- Dễ dàng quản lý dòng tiền: Quản lý tài chính theo ngày, tuần, tháng hay xa hơn là 3-5 năm sẽ giúp bạn có một quỹ đạo cụ thể để thực hành theo, ngăn tình trạng chi tiêu quá mức cho phép.

- Dự trù khoản chi tiêu cho các trường hợp bất ngờ: Rủi ro có thể đến một cách bất ngờ nên việc lập một bảng quản lý chi tiêu sẽ là phương tiện để bạn trích ra được một khoản để dự trù cho những trường hợp khẩn cấp, đặc biệt là các trường hợp liên quan đến sức khỏe của mình hoặc người thân.

- Theo dõi, giám sát dòng tiền ra-vào: Cuối cùng, bảng quản lý còn giúp bạn theo dõi sát sao, rõ ràng, chính xác cách mà bạn sử dụng tiền của mình.

3. Các tiêu chí cơ bản của một bảng quản lý chi tiêu cá nhân

Một bảng quản lý chi tiêu cần những tiêu chí nhất định để vận hành. Bạn cần phải có các đề mục cụ thể khi lập bảng, tùy thuộc vào cách mà bạn sử dụng tiền của mình như thế nào để chia thành các đề mục khác nhau.

Dưới đây là một số quy tắc quản lý tài chính phổ biến mà bạn có thể áp dụng:

3.1 Quy tắc quản lý tài chính 50/20/30

Quy tắc 50/2030 chia khoản tiền ra thành 3 phần, trong đó:

- 50% là dùng cho các nhu cầu tiêu dùng thiết yếu như nhà ở, phương tiện đi lại, ăn uống, sinh hoạt,...

- 30% là dành cho các khoản dự trù mua sắm, sở thích cá nhân

- 20% còn lại là dành cho tiết kiệm hoặc trả nợ

Quy tắc 50/30/20 @droppii

3.2 Quy tắc 6 chiếc lọ tài chính

Với quy tắc 6 chiếc lọ tài chính, bạn sẽ chia nguồn tiền theo 6 tỷ lệ khác nhau, trong đó:

- 55% là nhu cầu thiết yếu

- 10% dùng để đầu tư sinh lời

- 10% là dùng để làm quỹ tiết kiệm

- 10% dùng để phát triển phát triển bản thân

- 10% dùng cho sở thích cá nhân, hưởng thụ cuộc sống

- 5% còn lại dùng để từ thiện

Lập bảng quản lý chi tiêu theo quy tắc 6 chiếc lọ tài chính cũng là một cách thông minh. Bạn có thể đa dạng được nguồn chi của mình, biết rõ mục đích chi tiêu, từ đó vận hành tiền một cách logic, khoa học hơn.

Quy tắc 6 chiếc lọ tài chính @topforexvn

4. Một số mẫu bảng quản lý chi tiêu

Một số mẫu bảng quản lý chi tiêu phổ biến bạn có thể tham khảo:

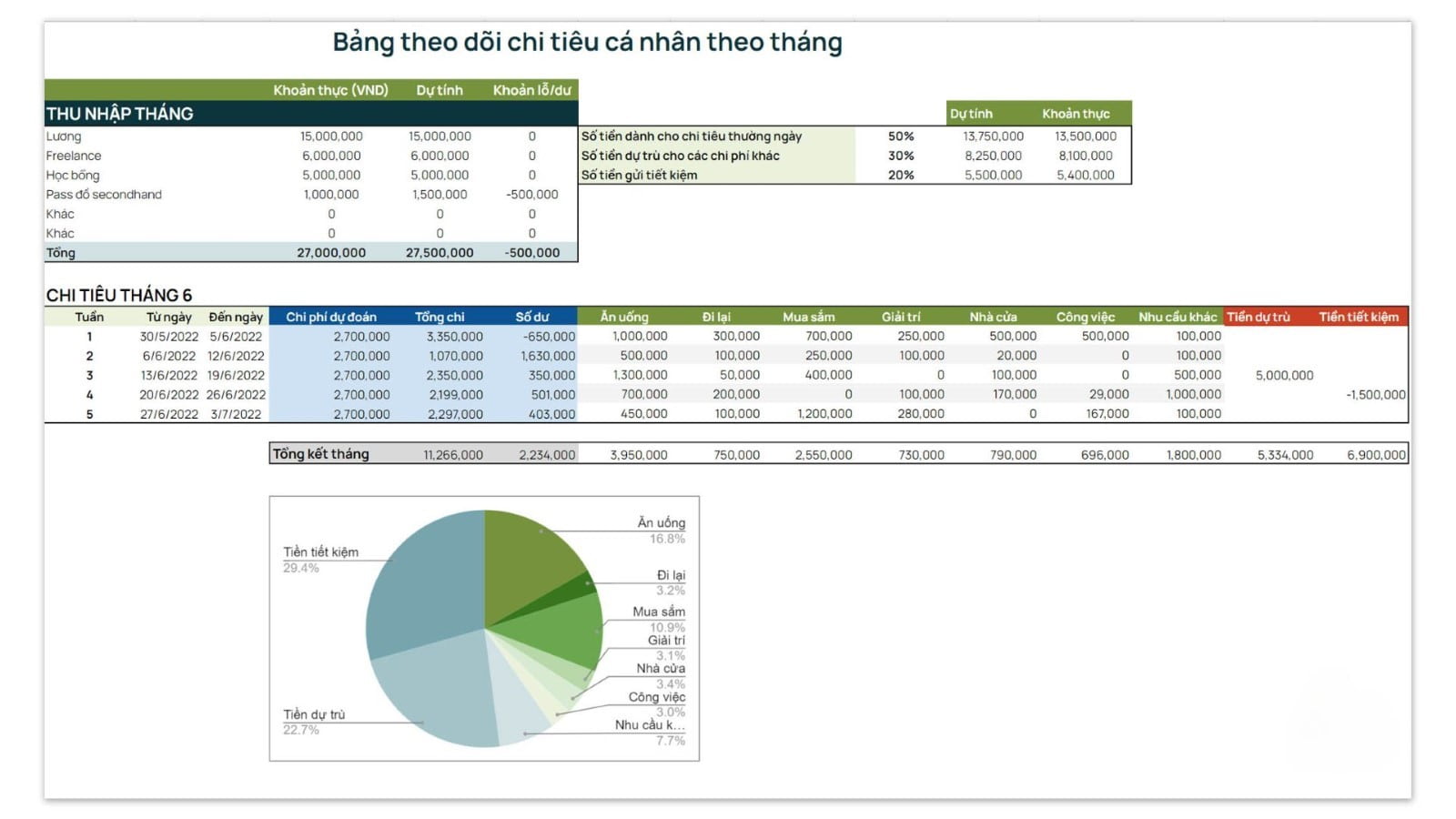

Bảng mẫu quản lý chi tiêu cá nhân theo tháng @Glints

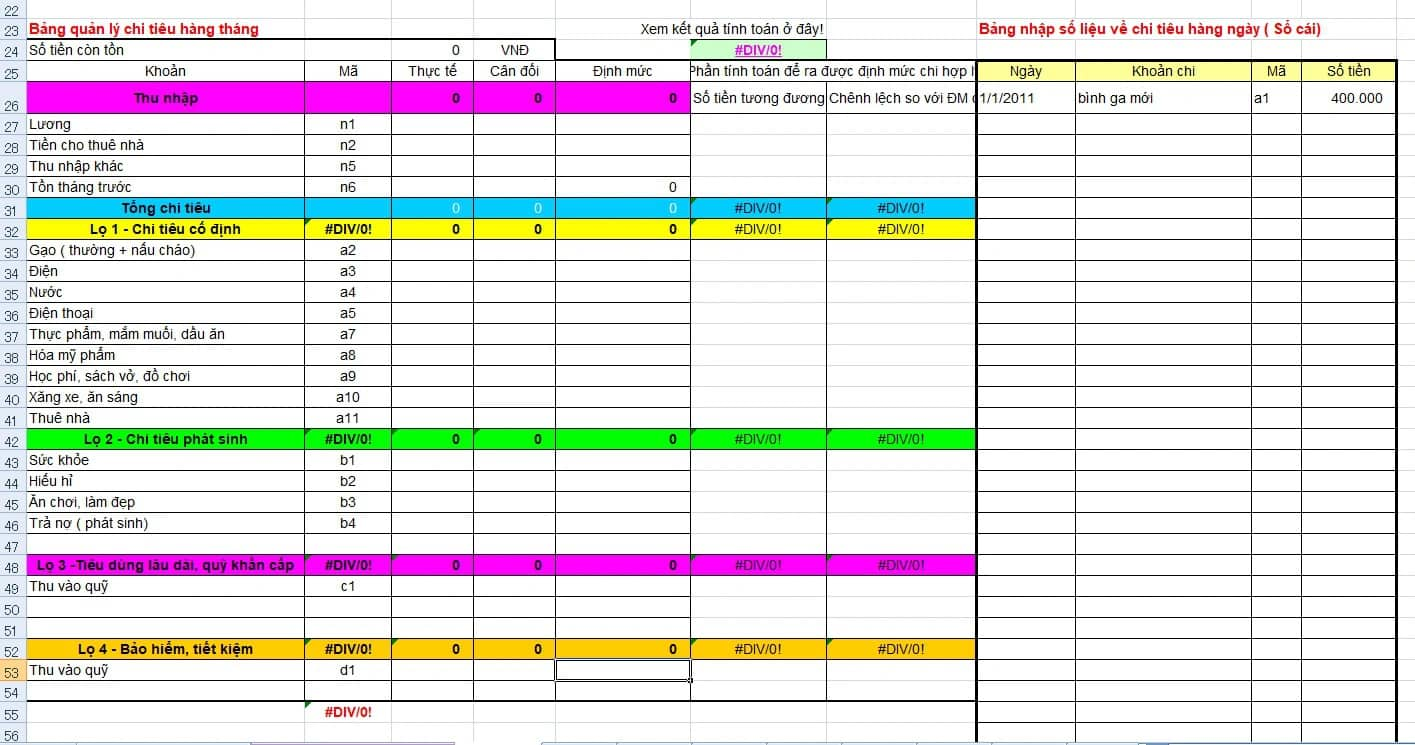

Bảng quản lý chi tiêu mẫu @afamily

Mẫu quản lý chi tiêu bằng ứng dụng Excel @gdrivevip

Ngoài ra, có một số Ứng dụng giúp bạn quản lý chi tiêu hiệu quả trên điện thoại, máy tính xách tay (laptop) với những tính năng thông minh. Bạn có thể sử dụng các app quản lý chi tiêu như: Money Lover, Spendee, MISA Money Keeper (MISA), Home Budget with Sync,... để có thêm trợ thủ đắc lực cho các kế hoạch chi tiêu của mình nhé!

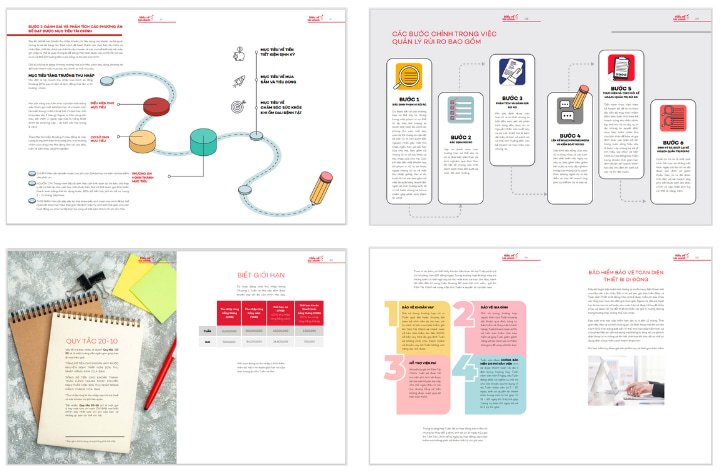

Để khách hàng hiểu rõ hơn về các khái niệm, tiếp cận tốt hơn cách tư duy về tài chính và quản lý dòng tiền, Home Credit đã cùng với các chuyên gia đầu tâm huyết nghiên cứu và xuất bản thành công cuốn sách “Hiểu về tài chính”.

“Tài chính cá nhân được hiểu đơn giản là tất cả những gì liên quan đến tiền trong cuộc sống của bạn. Các hoạt động tài chính cá nhân chủ yếu tác động đến dòng tiền vào (thu nhập) và dòng tiền ra (chi tiêu).”

Trích Hiểu về tài chính

Được trình bày một cách đơn giản, xúc tích và minh họa bằng những sơ đồ, số liệu thực tế cùng ngôn ngữ gần gũi, đây sẽ là cuốn sách cực kỳ phù hợp để bạn sử dụng làm “đòn bẩy” cho sự phát triển về năng lực tài chính của bản thân.

Cuốn sách được trình bày tối giản kết hợp bảng số liệu thực tế và sơ đồ tư duy, giúp độc giả tiếp cận và hình dung vấn đề dễ dàng hơn

Ngoài ra, Home Credit cũng thường xuyên cập nhật những kiến thức, tips tài chính trên website và Ứng dụng nhằm giúp người dùng tiếp cận tài chính một cách hiệu quả nhất. Nhanh tay truy cập website Home Credit hoặc tải Ứng dụng Tài Chính Online và khám phá ngay thôi!

-------

Home Credit - Tài chính số toàn diện

Home Credit, tập đoàn toàn chính tiêu dùng toàn cầu, tiên phong gia nhập thị trường Việt Nam năm 2008 và hiện là một trong những công ty tài chính số hàng đầu, với khoảng 6000 nhân viên đã và đang phục vụ gần 15 triệu khách hàng trên cả nước.

Tìm hiểu thêm các sản phẩm nhà Home Credit:

Hoặc liên hệ với chúng tôi qua:

- Fanpage: https://www.facebook.com/homecreditvn

- Trung tâm dịch vụ: 20 Nguyễn Đăng giai, P. Thảo Điền, TP. Thủ Đức, TPHCM

Hotline tư vấn:

- Sản phẩm thẻ và Home PayLater: 1900 633 999

- Sản phẩm khác: 1900 633 633

CÔNG TY TÀI CHÍNH TNHH MTV HOME CREDIT VIỆT NAM

Tầng G, 8 & 10, Tòa nhà Phụ Nữ, 20 Nguyễn Đăng Giai, P.Thảo Điền, TP.Thủ Đức, TP.HCM

© 2023 Bản quyền thuộc về Công ty Tài chính TNHH MTV Home Credit Việt Nam. Bằng việc truy cập vào website này, tôi đồng ý với các Chính sách của Home Credit liên quan đến việc xử lý dữ liệu cá nhân của tôi.